Aktuelles

Phasenkorrelationstabelle

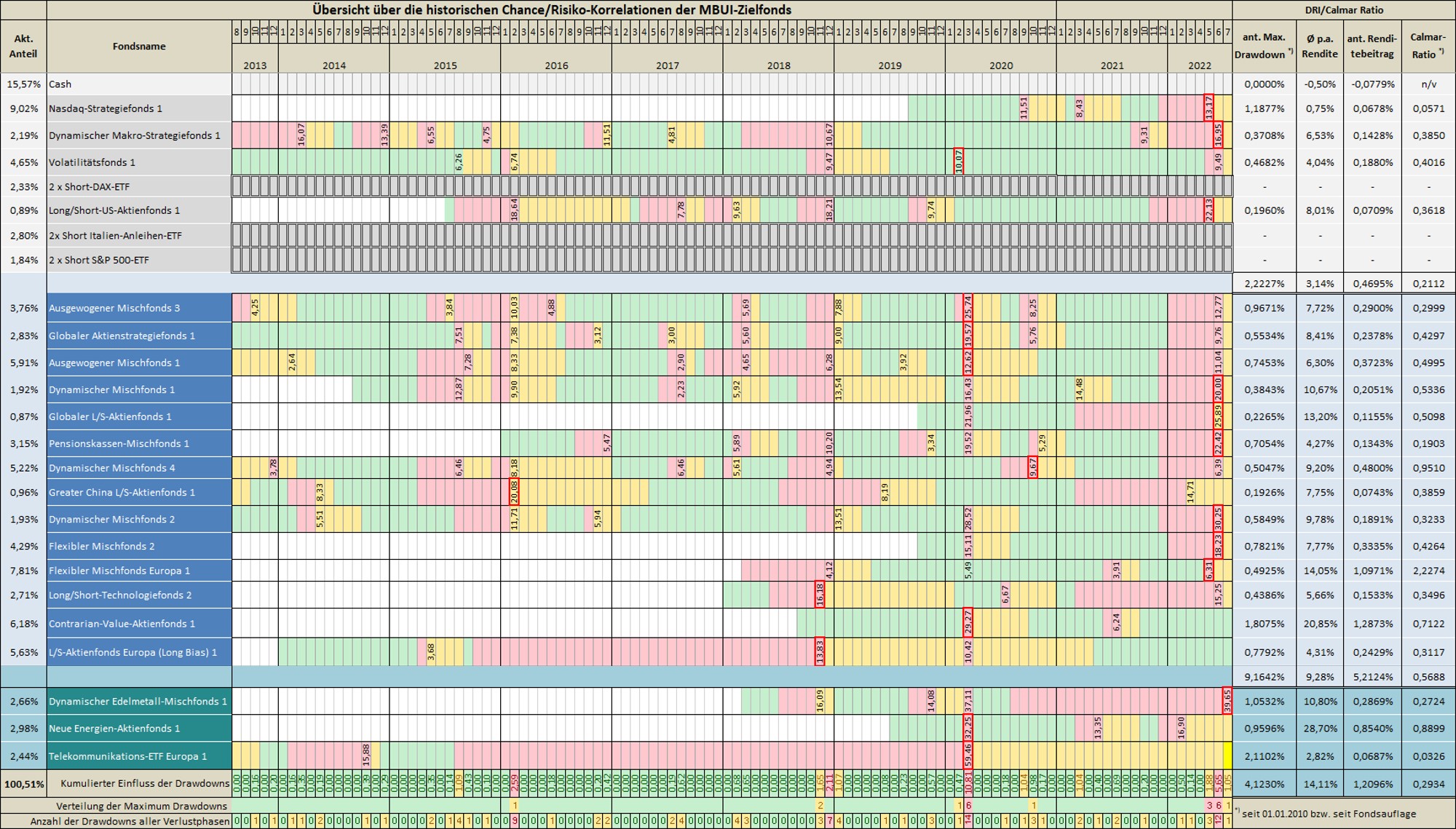

Stand: 31.07.2022 - Für eine größere Ansicht bitte auf die Tabelle klicken.

Erläuterungen zur Phasenkorrelationstabelle:

Herkömmliche Korrelationsparameter versagen meist dann, wenn es drauf ankommt. Fonds mit geringer oder gar negativer Korrelation gehen in Krisenzeiten häufig im Gleichschritt "in den Keller" und enttäuschen damit Mal für Mal ihre Anleger, die auf die oft beschworenen Vorteile geringer Korrelationen von verschiedenen Assetklassen bzw. darauf basierenden Fondskonzepten vertraut haben.

Die Mehrwertphasen-Strategie basiert auf einem völlig anderen Korrelationsverständnis, denn hier geht es um die Korrelation von Verlust-, Aufhol- und Mehrwertphasen der Zielinvestments. Es ist keine revolutionäre Erkenntnis, dass verschiedene Investmentkonzepte ihre Stärken und Schwächen in unterschiedlichen Marktszenarien entfalten. So gibt es Fonds, die mit den Anleihe- und insbbesondere Aktienmärkten "atmen", weil sie durch aktives Management bestenfalls die Amplitude möglicher Verluste vergleichsweise gering halten können. Verschiedene alternative Konzepte entwickeln jedoch gerade in solchen Szenarien oft ihre Stärken. Marktneutrale und sonstige Alternative-Konzepte sollen positive Erträge unabhängig von den Märkten generieren, was natürlich nicht immer gelingt. Aber auf jeden Fall sind sie in der Lage, im Krisenmodus positive Beiträge zur Stabilisierung eines Depots zu bieten, was bei klaren Trends insbesondere Managed Futures-Konzepten gut gelingen kann.

Um diese Zusammenhänge plakativ sichtbar zu machen, wird die Historie eines jeden in Frage kommenden Fonds in ihre Verlust-, Aufhol- und Mehrwertphasen zerlegt. Anders als in obiger Tabelle erfolgt diese Betrachtung auf täglicher Basis. Eine Mehrwertphase (grün) ist intakt, solange innerhalb von maximal 90 Kalendertagen ein neues Allzeithoch markiert werden kann. Ist dies nicht der Fall, so beginnt am Tag nach dem letzten Höchststand eine Verlustphase (rot). Diese endet naturgemäß mit ihrem Tiefpunkt, dem die Aufholphase (gelb) folgt. Erst wenn der frühere Höchststand wieder erreicht werden konnte, wird wieder Mehrwert für den Anleger erzielt. Eine neue Mehrwertphase beginnt.

In der obigen Tabelle sind alle derzeit allokierten Zielfonds erfasst. Am Ende einer jeden Verlustphase ist der maximale Verlust der jeweiligen Phase (in Prozent) vermerkt. Der Maximum Drawdown eines jeden Fonds ist zudem rot umrandet, wobei wir uns hier auf den Zeitraum ab 2010 (bzw. seit Auflage eines Fonds, sofern dieser später aufgelegt wurde) beschränken. In der untersten Zeile kann nachvollzogen werden, wie viele Zielfonds im jeweiligen Monat gleichzeitig den Tiefpunkt einer Verlustphase markierten. In der vorletzten Zeile sieht man, wie sich die Maximum Drawdowns der einzelnen Fonds auf der Zeitachse verteilen.

In der Spalte "ant. Max. Drawdown" wird nun ermittelt, wie hoch der Maximum Drawdown des MBUI wäre, wenn alle Zielfonds ihren bisherigen Maximum Drawdown erneut - und alle zugleich an einem einzigen Tag - erreichen würden. Dabei wird der allokationsgewichtete Anteil eines jeden Fonds ermittelt und in der Summenzeile addiert. Voraussetzung wäre natürlich zudem, dass alle Fonds auch zuvor exakt am gleichen Tag ihren historischen Höchststand erreicht hätten, denn sonst greifen ja schon wieder Diversifikationseffekte. Auch wenn berücksichtigt werden muss, dass einzelne Fonds irgendwann auch einen höheren als den bislang bekannten Maximum Drawdown erleiden werden, so ist die Wahrscheinlichkeit dass ein Drawdown in Höhe des DRI (Drawdown-Risiko-Indikator) erreicht wird, ziemlich gering. Auf jeden Fall steht eine ausreichend dimensionierte Marge für "böse Überraschungen" zur Verfügung, auch wenn der DRI deutlich unter dem als absolute Obergrenze angestrebten Wert von 15%. liegt. Der Grund für diese Annahme ist vor allem, dass die Fonds des Taktischen Opportunitäts-Portfolios (TOP) vor allem in Phasen allokiert werden, in denen man steigende Märkte (oder zumindest keinen stärkeren Einbruch) erwartet. Der DRI unterliegt einem täglichen Monitoring, so dass es nicht zu bösen Überraschungen kommen sollte, weil natürlich bei einem Anstieg des DRI von der Möglichkeit Gebrauch gemacht werden wird, das MBUI-Portfolio defensiver auszurichten.

Nun geht es aber nicht nur darum, größere Rückschläge zu vermeiden, denn schließlich soll auch ein - möglichst kontinuierlicher - Ertrag erzielt werden. Deshalb müssen potentielle Zielfonds eine in einem gesunden Verhältnis zu ihren Drawdowns stehende Wertentwicklung vorweisen können. Wir messen Chance/Risiko-Relationen mit der Calmar Ratio, die im Normalfall die durchschnittliche jährliche Performance in Relation zum höchsten Verlust in einem Drei-Jahres-Zeitraum setzt. In der obigen Tabelle haben wir diese Relation für den Gesamtzeitraum seit Auflage (maximal seit 2010) abgetragen - siehe letzte Spalte. Tatsächlich ermitteln wir die Calmar Ratio jedoch Monat für Monat für den jeweils zurückliegenden Drei-Jahres-Zeitraum und betrachten (und vergleichen) die rollierenden Werte in einem von uns im Rahmen der Mehrwertphasen-Strategie entwickelten "Calmar-Histogramm". Dies gilt natürlich besonders für die Fonds des Strategischen Basis-Portfolios, denn im Taktischen Absicherungs-Portfolio werden Fonds nur zeitweise allokiert, wenn sie für größere Aufwärts-Chancen gut sind. Die teilweise hohen Drawdowns in der Vergangenheit sind deshalb eher ein sekundäres Indiz im Kontext der Mehrwertphasen-Betrachtung und der Calmar Ratio.

Eine durchschnittliche Calmar Ratio > 0,5 gilt für die Basis-Fonds als ein akzeptabler Wert. Eine Calmar Ratio > 1 kann als Top-Ergebnis bezeichnet werden. Abstriche an der Höhe der Calmar Ratio können dann in Kauf genommen werden, wenn ein Fonds häufiger eine negative Phasenkorrelation zur allgemeinen Marktentwicklung der Aktien- und Anleihemärkte aufweist. Wichtig für die Beurteilung ist natürlich auch der Trend der rollierenden Kennzahl und deren Entwicklung in Relation zur rollierenden Calmar Ratio vergleichbarer Fonds. Darüber hinaus gibt es natürlich eine ganze Reihe weiterer Selektionskriterien, die Einfluss auf die Aufnahme von Fonds in eine "Short-List" haben, die sich aktuell aus ca. 200 potentiellen Zielfonds zusammensetzt, von denen es dann nur ein Bruchteil nach Phasenkorrelations-, DRI- und Calmar Ratio-Kriterien, aber auch nach inhaltlicher Beurteilung, Momentum etc. schafft, im MBUI allokiert zu werden.

Grundsätzlich gilt: Es kommt nicht darauf an, die besten Fonds im Portfolio zu haben, sondern vielmehr darauf, die Fonds miteinander zu kombinieren, die am besten zueinander passen.